Au départ, c’est l’offre qui inquiétait. A présent, c’est la demande qui est en péril. Le risque de récession est élevé.

Lorsque le nouveau coronavirus a commencé à faire parler de lui en Chine, l’analyse économique se concentrait généralement sur la perturbation des chaînes d’approvisionnement et son impact pour les entreprises incapables de relocaliser facilement leur production. Maintenant que les entreprises et les ménages réduisent leurs dépenses, la chute de la demande a fait surgir le spectre d’un net ralentissement de la croissance économique. L’effondrement des cours du pétrole n’a rien arrangé.

Les perspectives de croissance s’assombrissent

Le risque de récession est désormais très élevé et nous pensons que l’économie américaine n’en ressortira pas indemne. L’ampleur du ralentissement dépendra de la gravité et de la durée de l’épidémie de coronavirus. Si cette dernière perturbe durablement (au-delà des deux prochains mois) la demande, l’impact sur la croissance sera plus significatif. Dans certains pays d’Asie orientale Chine/Singapour/Hong Kong), les mesures draconiennes prises rapidement ont permis d’endiguer l’épidémie, mais, comme le montrent les statistiques chinoises (et sans doute les statistiques italiennes à venir), ces mesures ont aussi lourdement pesé sur la croissance économique.

Autres freins à la croissance : la baisse des cours du pétrole et des dépenses d’investissement

Comme nous avons pu le voir en 2015/2016, la baisse des cours du pétrole ne constitue plus un avantage net pour l’économie américaine. Elle pourrait être bénéfique pour les finances des ménages mais, en période d’incertitude, il est probable que ces derniers préfèrent épargner les sommes ainsi économisées plutôt que de les dépenser. Compte tenu de la forte baisse des cours du pétrole, on ne peut exclure le risque de dégradation du crédit et de multiplication des défauts de paiement parmi les émetteurs du secteur de l’énergie. Ces difficultés pourraient ensuite se propager à d’autres pans de l’économie américaine. Nous tablons sur une forte baisse des dépenses d’investissement en général, notamment dans le domaine de la production d’énergie où ils pourraient être totalement gelés en 2020, ce qui pèserait également sur la croissance.

Guetter la réaction des ménages et des entreprises

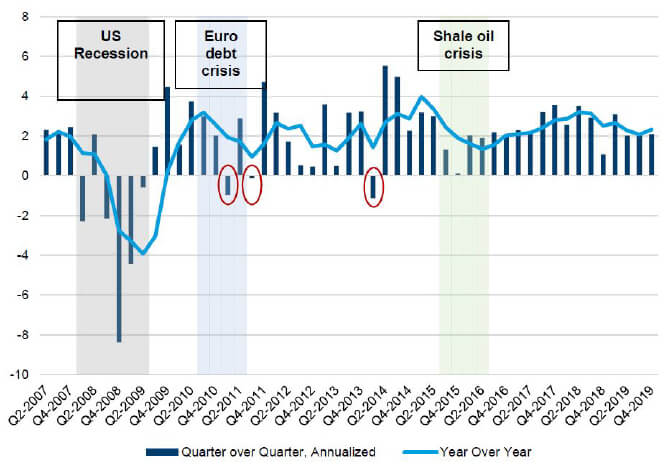

Le cycle d’expansion actuel (le plus long de l’histoire) a été émaillé de trois trimestres de croissance négative. Cela n’a pas empêché l’économie de poursuivre sa longue ascension.

Figure 1 : Croissance du PIB réel des Etats-Unis

Source: Macrobond; Bureau of Economic Analysis; Columbia Threadneedle Investments.

S’il s’avère que les mesures d’endiguement et d’atténuation portent leurs fruits aux Etats-Unis, l’impact du coronavirus sur la croissance devrait être éphémère. Outre les mesures sanitaires, il dépendra en bonne partie de la réaction des entreprises et des ménages. Les entreprises américaines verront probablement leurs bénéfices diminuer mais leur réaction est incertaine. Les ménages devraient également être affectés et il conviendra de surveiller leur comportement pour savoir s’ils réduiront drastiquement leurs dépenses ou s’ils profiteront de la baisse des taux d’intérêt et des cours du pétrole. L’indice des directeurs d’achat de l’Institute of Supply Management, les indicateurs de la confiance des ménages et des entreprises, ainsi que les statistiques mensuelles de l’emploi salarié sont quelques-uns des indicateurs avancés permettant d’évaluer cette réaction.

Catalyseurs d'une amélioration

La limitation de la propagation du coronavirus sera le principal catalyseur d’amélioration. Les mesures monétaires et budgétaires seront également importantes pour veiller à ce que les entreprises puissent continuer à emprunter si nécessaire pour financer leurs opérations :

Politique monétaire – Il est évident que la Réserve fédérale américaine se prépare à agir vite et avec force. Les mesures et les indications prospectives de la Fed peuvent contribuer à stabiliser l’humeur des marchés. La baisse des taux directeurs est moins importante que le maintien des canaux du crédit. Il sera essentiel de préserver la liquidité des marchés.

Politique budgétaire – Il faudra également une réponse budgétaire ciblée et judicieuse pour soutenir la demande. Aux Etats-Unis, l’administration Trump a annoncé le déblocage de 8,3 milliards de dollars de fonds d’urgence et ce n’est sans doute qu’un début. En Chine, nous avons pu observer une réponse coordonnée avec des programmes monétaires, budgétaires et de crédit.

Conclusion

Si le coronavirus perturbe durablement (au-delà des deux prochains mois) la demande, l’impact sur la croissance sera plus significatif. Les publications de statistiques économiques pourraient continuer d’alimenter la volatilité, le temps que les investisseurs les digèrent. Ces derniers devront impérativement faire la distinction entre les statistiques de nature rétrospective (ventes