Notre société

Investissement responsable

Dans un monde où il est de plus en plus important d’être accompagné par un partenaire d’investissement véritablement responsable, Columbia Threadneedle Investments s’efforce d’aider les investisseurs à aller de l’avant plus sereinement. Forts d’un engagement plus marqué que jamais et d’une expertise renforcée, nous sommes pleinement à même de répondre aux besoins en constante évolution de nos clients.

Des capacités étendues et une solide expertise en matière d’investissement responsable

Nous mettons tout en œuvre pour assurer une gestion responsable des actifs de nos clients, en investissant leurs avoirs dans un cadre robuste de recherche et de bonne gouvernance, qui met à profit toute la richesse de nos capacités et de notre expertise. Grâce à nos ressources de premier plan, nous bénéficions de recherches approfondies, d’analyses poussées et de points de vue éclairés, qui renforcent notre connaissance des enjeux environnementaux, sociaux et de gouvernance sur l’ensemble des classes d’actifs, secteurs et régions.

Un actionnariat actif

L’actionnariat actif est l’axe central de notre approche. Nous sommes conscients du rôle positif que nous pouvons jouer en promouvant des changements concrets au travers de nos activités en tant qu’investisseurs. Un engagement réfléchi nous permet d’affiner notre compréhension des entreprises. En établissant une relation de confiance, nous pouvons exercer une plus grande influence et insuffler des changements positifs, tout en réduisant les risques et en optimisant la performance à long terme. Nous menons une stratégie d’actionnariat actif depuis plus de 20 ans.

Des stratégies et des solutions responsables primées

Nous proposons un large éventail de stratégies et de solutions responsables récompensées par de nombreux prix. Notre gamme en constante évolution couvre l’ensemble des classes d’actifs et du spectre des fonds d’investissement responsable. Nous innovons sans cesse afin de répondre à l’évolution des besoins de nos clients. Notre service reo™, par exemple, permet aux investisseurs d’accéder à des services de premier ordre en matière d’engagement et de vote par procuration.

Insuffler le changement

L’investissement responsable n’est pas un concept nouveau pour nous. Nous avons été parmi les premiers à adopter les Principes pour l’investissement responsable des Nations unies. Nous avons été les premiers à lancer, en Europe, des fonds éthiques investis en actions ainsi que des fonds d’obligations sociales au Royaume-Uni. Nous nous affirmons par ailleurs comme des acteurs de premier plan en matière d’actionnariat actif au travers de nos processus d’engagement que nous menons depuis plus de 20 ans auprès des entreprises, contribuant ainsi à définir les politiques et les normes prévalant à l’échelle de l’industrie.

Notre démarche s’appuie sur la conviction que la mise en œuvre de principes d’investissement responsable peut permettre de réduire les risques et d’accroître la performance sur le long terme. C’est ce credo qui nous pousse à aller continuellement de l’avant afin de promouvoir le changement au travers d’une approche d’investissement plus responsable – pour nous, nos clients et le monde dans son ensemble.

Recherche IR et integration ESG

Chez Columbia Threadneedle, l’identification des principales incidences financières des problématiques ESG fait partie intégrante de notre processus d’investissement, ce qui nous permet de mieux appréhender à la fois les risques et les opportunités à long terme.

Les facteurs ESG sont intégrés à divers degrés dans les différentes étapes du processus d’investissement.

Forte de 130 collaborateurs, y compris des analystes thématiques ESG, notre équipe de recherche mondiale s’attache exclusivement à identifier des idées originales et exploitables, en se concentrant sur des thèmes de durabilité clés, qui sont selon nous les plus pertinents du point de vue de l’investissement et alignés sur les Objectifs de développement durable des Nations unies, reconnus dans le monde entier. Les analystes thématiques informent les équipes d’investissement, collaborent avec elles afin d’identifier les risques et les opportunités et dialoguent avec les entreprises afin d’approfondir leur recherche.

Nos outils d’analyse ESG, présentés ci-dessous, offrent à nos équipes d’investissement un cadre solide pour évaluer les risques et les opportunités ESG importants pour des milliers d’entreprises à travers le monde. Ils soutiennent nos analyses prospectives et contribuent à éclairer nos décisions d’investissement, ainsi qu’à définir les priorités en termes d’engagement. Nous les améliorons sans cesse afin de mieux évaluer les risques ESG – et d’offrir à nos clients des informations transparentes.

Grâce à ces ressources de premier plan, nous bénéficions de recherches approfondies, d’analyses poussées et de points de vue éclairés, qui renforcent notre connaissance des enjeux ESG dans l’ensemble des classes d’actifs, secteurs et régions. Ces capacités étendues et cette solide expertise en matière d’investissement responsable, gages d’excellence, nous permettent de proposer un large éventail de fonds et de solutions répondant aux besoins en constante évolution de nos clients.

COP29: Will it deliver on climate finance?

Power hungry AI - investment implications in the era of energy transition

The climate risk ‘hot potato’– which sector will be left with burnt fingers?

Actionnariat actif

En tant qu’actionnaires actifs, nous engageons et exerçons nos droits de vote de manière réfléchie afin de réduire les risques et d’optimiser les performances sur le long terme. L’actionnariat actif peut aussi représenter un puissant vecteur de changement positif, dès lors qu’il permet d’influer sur les activités et le comportement des entreprises en portefeuille afin de les inciter à adopter les meilleures pratiques.

Nous identifions les problématiques ESG d’importance stratégique pour les entreprises dans lesquelles nous investissons et évaluons leur impact plus large sur le monde. Nous menons un dialogue sur ces questions afin de nous assurer que les entreprises leur accordent une place suffisante – voire les érigent au rang de priorités – dans leur stratégie, mais aussi afin de veiller à ce qu’elles fassent l’objet d’un suivi attentif et d’encourager des changements positifs. S’il y a lieu, nous utilisons des outils dans le but de faire remonter les informations. Convaincre une entreprise de s’engager sur la voie du changement et mettre en place les outils nécessaires pour ce faire peut prendre un certain temps. Nous accompagnons les entreprises dans cette démarche et les encourageons à rendre compte de leurs engagements en ce sens.

Service Responsible Engagement Overlay (reo®)

L’actionnariat actif est l’une des pierres angulaires de notre activité. Afin de faire bénéficier les clients de notre expertise en la matière, nous mettons à leur disposition reo®, un service novateur qui leur permet d’unir leurs voix afin d’avoir plus de poids pour insuffler des changements positifs. Nous sommes fiers de représenter une large clientèle d’investisseurs, composée de fonds de pension, de compagnies d’assurance, de gestionnaires d’actifs, de gestionnaires fiduciaires, d’organismes caritatifs et de family offices répartis dans le monde entier.

Des capacités étendues en matière d’engagement

L’engagement est au cœur de notre activité. Les 22 analystes de notre équipe dédiée sont spécialisés par thème et par secteur, ce qui nous permet d’appréhender les différentes problématiques dans leur contexte et ainsi, de mieux les comprendre. La structure de notre entreprise, composée de plusieurs entités, contribue également à enrichir notre expertise.

Changement Climatique

Le changement climatique constitue à nos yeux l’un des défis majeurs de notre époque et nous adhérons pleinement aux objectifs de l’Accord de Paris. Conscients que la transition vers la neutralité carbone comporte des risques non négligeables, mais offre aussi d’importantes opportunités d’investissement, nous continuons de développer nos recherches et nos analyses, ainsi que nos efforts d’engagement face au changement climatique. L’évaluation de la crédibilité et de la faisabilité des plans de transition des entreprises est un élément central de notre recherche fondamentale.

Nous sommes membres de l’initiative Net Zero Asset Managers, un groupe de gestionnaires d’actifs œuvrant en faveur d’un e l’objectif de neutralité carbone à l’horizon 2050 ou avant. Nous avons mis en place un cadre robuste pour mesurer et suivre les émissions de carbone et adoptons, en partenariat étroit avec nos clients et les entreprises en portefeuille, une approche ambitieuse à l’égard de l’impact climatique de nos propres activités et de celles des entreprises dans lesquelles nous investissons, dans le cadre recommandé par le groupe de travail sur l’information financière relative aux changements climatiques (TCFD). Dans le cadre de cette approche, nous nous attachons à réduire les émissions réelles et accompagnons les entreprises dans leur trajectoire de décarbonation. Nous adhérons également à l’initiative Climate Action 100+ (CA100+), un programme d’engagement collaboratif visant à garantir que les plus grandes entreprises émettrices de gaz à effet de serre au monde prennent les mesures nécessaires pour lutter contre le changement climatique.

Solutions d'investissement

L’investissement responsable revêt une importance croissante aux yeux des investisseurs. Bon nombre d’entre eux cherchent à investir leurs avoirs en accord avec leurs valeurs et à susciter un changement positif concret. Nous nous consacrons depuis longtemps à investir selon des critères responsables. En 1984, nous avons lancé notre fonds Responsible UK Equity, le premier fonds à filtrage social et environnemental en Europe. En 2014, nous avons lancé la première stratégie d’obligations sociales à liquidité quotidienne au Royaume-Uni, qui a ensuite été étendue à l’Europe et aux États-Unis. Notre gamme de fonds responsables comprend également les stratégies Sustainable Outcomes mondiale, britannique et paneuropéenne, Sustainable Infrastructure et Carbon Neutral Real Estate ainsi que Responsible Global Equity, Sustainable Opportunities et SDG Engagement Global Equity, entre autres. Nous continuons d’innover et de créer de nouvelles stratégies, récompensées par de nombreux prix et couvrant diverses priorités et approches en matière d’investissement responsable.

Pour découvrir nos fonds responsables disponibles dans votre région, cliquez ici.

Responsible Engagement Overlay (reo) – notre service de gouvernance

Notre service Responsible Engagement Overlay (reo®) est très prisé par notre clientèle de détenteurs d’actifs, composée de fonds de pension, de compagnies d’assurance, de gestionnaires d’actifs, de gestionnaires fiduciaires, d’organismes caritatifs et de family offices répartis dans le monde entier. Nos clients nous font confiance pour nous engager auprès des entreprises dans lesquelles nous investissons en matière de questions ESG et de risques et opportunités liés à la durabilité dans l’investissement En accord avec les Objectifs de développement durable (ODD) des Nations unies, nous publions des rapports reo® détaillés, qui offre une totale transparence sur l’impact concret de nos activités d’engagement. reo® permet à nos clients de bénéficier de toute notre expertise de la gouvernance, aussi bien en matière de recherche et de filtrage que d’engagement et de vote par procuration, et d’unir leurs voix afin d’avoir plus de poids pour insuffler des changements positifs. À travers une analyse systématique des risques ESG au sein de leurs portefeuilles, reo® met en lumière les priorités en termes d’engagement dans l’ensemble des secteurs et des catégories de capitalisation à l’échelle mondiale.

Engagements de notre entreprise

- Principes pour l’investissement responsable (PRI) des Nations unies. Nous en étions l’un des signataires fondateurs en 2006, ce qui illustre bien toute la place qu’occupe l’investissement responsable comme pilier de notre entreprise depuis plus de dix ans.

- Code de gérance. Chez Columbia Threadneedle, nous nous efforçons d’être des intendants responsables des actifs de nos clients. En témoigne notre statut de signataire du UK Stewardship Code 2020, du Japan Stewardship Code et du Taiwan Stewardship Code. Les signataires du UK Stewardship Code sont tenus de rendre compte annuellement de leurs politiques, processus et activités d’intendance afin de conserver leur statut de signataire. Notre rapport de gérance 2022 démontre l’engagement de Columbia Threadneedle Investments envers ces codes. Plus précisément, nous décrivons comment nous avons abordé et rempli notre devoir en tant que gestionnaires responsables du capital des clients au cours d’une année marquée par une forte volatilité des marchés et des risques géopolitiques.

- Investor Stewardship Group (ISG). L’ISG est un réseau américain d’investisseurs et de sociétés de gestion d’actifs qui encourage les bonnes pratiques en matière de bonne conduite et de gouvernance d’entreprise.

- Charte britannique « Women in Finance ». Nous avons été le premier gestionnaire d’actifs à adhérer à cette charte, qui vise à promouvoir l’avancement des carrières des femmes dans les métiers des services financiers. Nous définissons également des objectifs, mettons en œuvre des stratégies adaptées à leur organisation et rendons compte des progrès réalisés par rapport à ces objectifs.

- Climate Action 100+ (CA100+). CA100+ est un programme d’engagement collaboratif visant à garantir que les plus grandes entreprises émettrices de gaz à effet de serre au monde prennent les mesures nécessaires pour lutter contre le changement climatique. Dans ce cadre, nous encourageons les entreprises à améliorer leur gouvernance en matière de changement climatique, à réduire leurs émissions et à renforcer la publication d’informations financières en lien avec le climat.

- Initiative Net Zero Asset Managers. Nous nous attachons à promouvoir la transition vers la neutralité carbone à l’échelle mondiale et sommes membres de l’initiative Net Zero Asset Managers, un groupe de gestionnaires d’actifs œuvrant en faveur d’un objectif de neutralité carbone à l’horizon 2050 ou avant. Nous adoptons, en partenariat étroit avec nos clients, une approche ambitieuse à l’égard de l’impact climatique de nos propres activités et de celles des entreprises dans lesquelles nous investissons.

Leadership intellectuel

Nos recherches et analyses de pointe nous confortent dans notre détermination à encourager résolument l’investissement responsable : Nous sommes des acteurs de premier plan du dialogue visant à promouvoir l’innovation et à favoriser la mise en place de normes sectorielles pour l’investissement responsable. Nous sommes convaincus qu’il nous appartient, en tant qu’investisseurs, d’inciter les gouvernements et les régulateurs à mettre en place des politiques appropriées en réponse aux questions environnementales, sociales et de gouvernance. Notre leadership éclairé couvre l’ensemble des problématiques ESG auxquelles nos clients sont confrontés et met en lumière les thèmes qui, selon nous, façonneront l’environnement d’investissement au cours des prochaines années.

Dans le cadre de cette démarche, nous publions régulièrement des articles étayés par des analyses sur des thèmes tels que l’énergie renouvelable, la biodiversité et l’économie circulaire, qui éclairent nos clients sur les défis existants et les solutions qu’apporte l’investissement responsable.

Découvrez ci-dessous certains de nos récents articles et inscrivez-vous ici pour les recevoir directement par e-mail.

Comprendre le règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers (SFDR)

Réorienter les flux de capitaux vers les investissements durables

Généraliser la prise en compte de la durabilité dans les processus de gestion des risques

Promouvoir la transparence et la vision à long terme

Article 6

Produits qui intègrent le risque en matière de durabilité au processus d'investissement et de gestion des risques.

Article 8

Produits qui promeuvent des caractéristiques environnementales ou sociales et investissent dans des entreprises qui suivent des pratiques de bonne gouvernance.

Article 9

Produits qui ont un objectif d'investissement durable spécifique et mesurable.

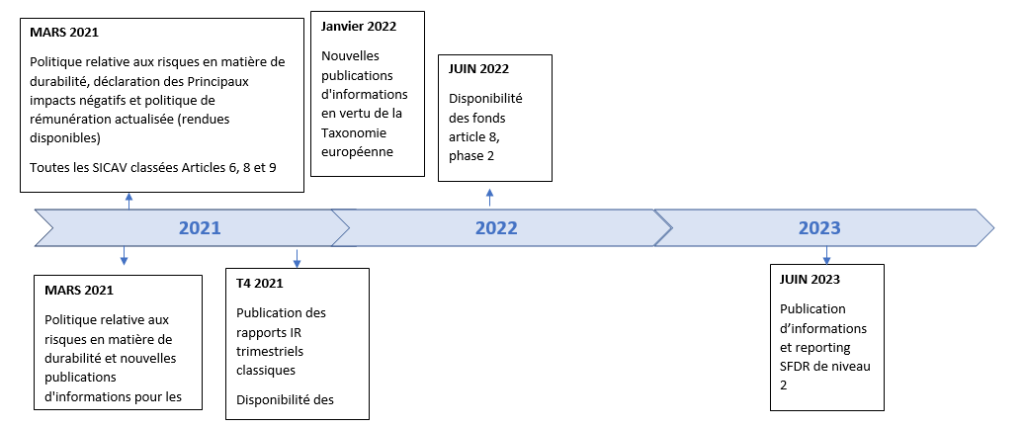

Feuille de route pour la mise en œuvre

Policies and Disclosures

View our TAM UK International Holdings Ltd policies and disclosures:

View our Columbia Threadneedle (AM) Holdings PLC disclosures:

View our Threadneedle Management Luxembourg S.A and Columbia Threadneedle Netherlands B.V. disclosures:

A

Actifs échoués

Analyse/recherche fondamentale

L’analyse ou la recherche fondamentale vise à déterminer la véritable valeur d’un investissement, plutôt que son prix actuel. Elle se base sur de nombreux facteurs, y compris en matière d’investissement responsable. L’investissement responsable nous aide à comprendre la qualité d’une entreprise, son potentiel de développement et d’amélioration (par exemple en réaction à la transition climatique) et ses perspectives d’avenir (gagner de l’argent en répondant à des problématiques de durabilité). Même si une entreprise est performante, elle n’offrira probablement pas de rendements d’investissement satisfaisants si sa performance est déjà prise en compte dans le cours de son action.

B

Best-in-class

Les stratégies « best-in-class » tentent d’améliorer leurs portefeuilles sur le plan des considérations ESG et/ou des caractéristiques en matière d’émissions de CO2 en excluant certains investissements jugés préjudiciables à cet égard ou en incluant des investissements jugés favorables à cet égard.

Biais des portefeuilles

Terme propre au secteur des investissements indiquant qu’un portefeuille comprend une part plus grande ou plus petite d’un élément donné que son indice de référence. Dans le domaine de l’investissement responsable, cela signifie généralement qu’un portefeuille comprendra davantage d’entreprises dotées de meilleures références ESG ou qui sont moins exposées au risque climatique qu’au sein de l’indice de référence. Ce biais correspond à l’écart entre l’exposition globale à un type d’investissement spécifique d’un portefeuille et celle de l’indice de référence.

C

Conseiller par délégation

Le Conseiller par délégation est une société de gestion d’investissement à laquelle une autre société de gestion d’investissement recourt pour gérer l’un de ses fonds. Nous avons parfois recours à des Conseillers par délégation quand ils disposent de connaissances spécialisées dans un domaine précis que nous ne maîtrisons pas en interne.

Controverses

Défaillances opérationnelles ou pratiques quotidiennes d’une entreprise qui ont des conséquences graves pour les employés, les clients, les actionnaires, la société au sens large et l’environnement. Exemples : mauvaises conditions de travail, violations des droits humains, non-respect de la réglementation et pollution. Les controverses servent d’indicateur concernant la qualité d’une entreprise.

D

Decarbonisation

Désinvestissement

E

Emissions de type 1, 2 et 3

Eléments constitutifs servant à mesurer les émissions de CO2 et l’intensité carbone d’une entreprise. Selon le cadre international du Protocole des gaz à effet de serre, ces émissions se divisent en émissions de type 1, 2 et 3. Les émissions de type 1 sont générées directement par l’entreprise (par ex. par ses installations et ses véhicules). Les émissions de type 2 concernent les émissions indirectes liées à la consommation de l’entreprise (par ex. l’électricité). Les émissions de type 3 sont les moins fiables, car ce sont les plus difficiles à mesurer. Elles couvrent les autres émissions indirectes générées par les produits fabriqués par l’entreprise (par ex. par les personnes qui conduisent les voitures construites par la société).

Empreinte carbone

Emissions de CO2 et intensité carbone d’un portefeuille par rapport à son univers d’investissement (indice de référence). L’indice de référence peut par exemple se composer d’entreprises du FTSE 100.

Engagement

Echanges avec les membres du conseil d’administration ou de la direction d’une entreprise, processus bidirectionnel lancé à notre initiative ou à l’initiative de l’entreprise. Nous avons recours à l’engagement afin de mieux comprendre les entreprises, ainsi que pour faire part de nos commentaires, donner des conseils et susciter le changement, notamment en ce qui concerne les critères ESG et le risque climatique. L’engagement consiste également à se concerter avec le gouvernement et à collaborer avec d’autres investisseurs afin de peser sur les politiques mises en œuvre et orienter le débat.

Environnement

Il correspond au « E » d’ESG et à l’intérêt porté aux risques environnementaux importants et à leur gestion. Dans le contexte du changement climatique, ce critère porte sur les risques supportés par une entreprise devant s’adapter aux impératifs du changement climatique ou à ses impacts physiques. Nous examinons également les opportunités environnementales liées à l’évolution des exigences des consommateurs, aux changements politiques, à la technologie et à l’innovation.

ESG

Sigle désignant les critères environnementaux, sociaux et de gouvernance. Les investisseurs analysent les risques ESG associés aux entreprises et évaluent s’ils sont bien gérés. Pour ce faire, nous utilisons le cadre du Sustainability Accounting Standards Board (SASB). La prise en compte des critères ESG nous donne une idée de la qualité d’un investissement selon une perspective différente.

Exclusion

Le fait d’exclure des entreprises d’un portefeuille. Ces exclusions peuvent également servir à définir des critères ou caractéristiques minimums pour qu’un investissement soit inclus dans un portefeuille. Les gestionnaires de fonds peuvent exclure des secteurs entiers (par exemple, le tabac), des entreprises prenant part à des activités problématiques sur le plan éthique (par exemple, les jeux d’argent) ou encore des entreprises qui ne répondent pas à certains critères ESG ou qui affichent une intensité carbone insatisfaisante.

Exposition totale au risque de durabilité

Risque de durabilité global supporté par une entreprise ou un portefeuille, sur la base de diverses considérations telles que les facteurs ESG ou le risque climatique.

F

Fonds éthiques

Fonds qui utilisent des filtres afin d’exclure les entreprises qui ne répondent pas à leurs critères éthiques, à leurs attentes ESG ou à leurs critères en matière d’intensité carbone ou de controverses.

G

Gestion thématique

Analyse des tendances ou « thèmes » à l’échelle mondiale afin d’identifier les investissements qui profiteront de l’évolution des besoins ou qui en pâtiront. Parmi les thèmes courants, citons le changement climatique et l’innovation technologique. La gestion thématique est souvent associée à l’investissement durable, qui examine ces tendances en se focalisant davantage sur les implications environnementales ou sociales des différents thèmes.

Gouvernance (stewardship)

Terme générique décrivant les actions menées pour gérer l’argent de nos clients. Il se rapporte généralement à la fois à l’engagement auprès des entreprises dans le but de mieux comprendre leur évolution, leurs problèmes et leurs préoccupations potentielles, et au vote par procuration visant à soutenir ou à rejeter des questions abordées lors des assemblées générales des entreprises.

Gouvernance d’entreprise

Façon dont une entreprise est organisée et dirigée. Nous vérifions que les entreprises respectent les bonnes pratiques énoncées dans les codes de gouvernance d’entreprise, qui varient d’un pays à l’autre. La gouvernance d’entreprise correspond également au « G » d’ESG. Dans ce contexte, la gouvernance se concentre sur les pratiques opérationnelles et de direction liées aux aspects sociaux et environnementaux des activités de l’entreprise.

Greenwashing (écoblanchiment)

Procédés trompeurs utilisés par des entreprises, y compris des sociétés de gestion d’investissement, afin de se donner une image favorable par rapport à des questions telles que le changement climatique et d’autres problématiques ESG. Par exemple, un gestionnaire d’investissement peut qualifier un de ses fonds de fonds ESG même s’il ne met pas en pratique l’intégration ESG.

I

Impact négatif

Principaux effets défavorables potentiels d’un investissement sur les facteurs de durabilité, sur la base de critères définis par les autorités de réglementation européennes.

Inclusion/sélection positive

Sélection d’entreprises qui appliquent de bonnes pratiques ESG ou qui contribuent à rendre l’économie mondiale plus durable. Elle peut être utilisée comme substitut à l’approche « best-in-class » et représente le processus inverse de l’exclusion.

Intégration ESG

Prise en compte systématique des considérations ESG lors de l’évaluation des opportunités d’investissement potentielles et du suivi des investissements dans un portefeuille.

Intensité carbone

Emissions de CO2 d’une entreprise par rapport à sa taille. Cet indicateur permet de comparer l’efficacité carbone d’une entreprise avec celle de ses concurrents.

Investissement d'impact

Investissement dans des entreprises et des projets visant à avoir un impact positif sur l’être humain et la planète, tout en générant un rendement financier, comme l’investissement dans le logement abordable.

Investissement durable

Investissement visant à prendre en compte la nécessité d’un développement social, environnemental et économique équilibré à long terme et à soutenir une telle évolution.

Investissement éthique

L’approche éthique exclut les investissements qui entrent en conflit avec les valeurs du client et avec l’éthique qu’un fonds cherche à refléter. Les activités ou thèmes qui touchent à l’éthique sont nombreux, comme le tabac, les divertissements pour adultes, les armes controversées, le charbon ou les activités qui contreviennent à l’enseignement socio-religieux.

Investissement responsable (IR)

Terme générique définissant notre méthode de gestion responsable de l’argent de nos clients. Elle comprend l’intégration des facteurs ESG, des controverses, des opportunités en matière de durabilité et des risques climatiques dans notre recherche d’investissement ainsi que nos actions d’engagement auprès des entreprises dans le but d’éclairer nos décisions d’investissement et le vote par procuration.

Investissement socialement responsable (ISR)

Forme d’investissement éthique qui accorde une importance particulière à ce que les investissements réalisés évitent de porter préjudice à quiconque ou à la planète.

N

Notation d’investissement responsable

Modèles mathématiques créés par nos analystes d’investissement responsable fournissant une indication prospective et fondée sur des données de la qualité d’une entreprise et de sa gestion du risque.

Notations ESG

De nombreux gestionnaires d’investissement ont recours à des prestataires externes, comme MSCI, afin d’évaluer les entreprises sur la base de leurs pratiques ESG. Dans la mesure où chaque prestataire procède à sa manière, les notations ESG peuvent fortement varier d’un prestataire à l’autre. Nous utilisons notre propre système ESG pour évaluer les entreprises, qui se base sur 77 critères sectoriels distincts établis par le Sustainability Accounting Standards Board.

O

Objectifs de développement durable (ODD)

Ensemble de 17 objectifs politiques définis par les Nations Unies visant à atteindre la prospérité pour tous sans porter préjudice à l’être humain ni à la planète. Chaque objectif se divise en plusieurs cibles. Par exemple, l’objectif 2 est intitulé « Faim zéro » et la cible 2.3 consiste à doubler la productivité agricole et les revenus des petits producteurs alimentaires. Les entreprises peuvent contribuer aux ODD en mettant au point des produits ou services favorisant la réalisation d’au moins un des 17 objectifs.

Obligations sociales

Obligations émises pour lever des fonds à des fins sociales, comme l’éducation ou le logement abordable. Les obligations sociales respectent les critères définis par l’International Capital Market Association (ICMA) et des évaluateurs externes indépendants sont désignés afin de s’assurer que l’argent recueilli sera utilisé de façon appropriée.

Obligations vertes

Dette émise par des entreprises ou des gouvernements, les fonds levés étant affectés à des initiatives écologiques comme la construction d’installations de production d’énergie renouvelable.

Organisation internationale du travail (OIT)

Agence des Nations Unies, souvent désignée sous sa forme abrégée « OIT », qui définit les critères internationaux d’équité et de sécurité au travail. Les critères de l’OIT sont fréquemment utilisés par les investisseurs afin d’évaluer le degré de gravité d’une controverse frappant une entreprise.

P

Pacte mondial des Nations Unies

Initiative en matière de durabilité la plus importante à l’échelle mondiale. Le Pacte mondial des Nations Unies définit un cadre reposant sur dix principes s’appliquant aux stratégies, politiques et pratiques des entreprises et visant à contraindre ces dernières à se comporter de manière responsable et avec intégrité morale. Les entreprises signent le Pacte de façon volontaire et peuvent être radiées par les Nations Unies si elles l’enfreignent. Le Pacte est fréquemment utilisé par les investisseurs afin d’évaluer le degré de gravité d’une controverse frappant une entreprise.

Pertinence

Une considération ESG est « pertinente » si elle est susceptible d’avoir un effet positif ou négatif important sur la valeur ou la performance d’une entreprise.

Principes directeurs des Nations Unies relatifs aux entreprises et aux droits de l'homme

Cadre établi à l’intention des entreprises pour prévenir les violations de droits humains entraînées par leurs activités. Ces principes sont fréquemment utilisés par les investisseurs afin d’évaluer le degré de gravité des violations des droits humains.

Principes pour l'investissement responsable

Souvent abrégés en PRI. Ensemble de six principes éthiques que de nombreuses sociétés d’investissement se sont engagées volontairement à respecter. Par exemple, le principe 1 est le suivant : « Nous prendrons en compte les questions ESG dans les processus d’analyse et de décision en matière d’investissements. » Les PRI sont soutenus par les Nations Unies. Columbia Threadneedle fait partie des signataires fondateurs et a obtenu la note maximale A+ au titre de son approche globale pour la sixième année consécutive.

R

Responsabilité sociale de l'entreprise (RSE)

Ligne de conduite (et engagement) d’une entreprise vis-à-vis de ses parties prenantes et des populations concernées par ses activités, témoignant de sa responsabilité envers l’être humain et la planète.

Risque climatique

Risque que la valeur d’un investissement soit diminuée par des considérations liées au climat telles que le réchauffement climatique, la transition énergétique et la réglementation climatique. Les investisseurs évaluent généralement le risque climatique sur la base de données sur l’empreinte carbone, du risque d’adaptation au changement climatique, du risque physique et des actifs échoués.

Risque d'adaptation au changement climatique

Voir Risque de transition.

Risque de durabilité

Risque environnemental, social ou de gouvernance susceptible de peser sur la valeur d’un investissement.

Risque de transition

Risques potentiels rencontrés par les entreprises à mesure que la société s’aligne sur les objectifs de l’Accord de Paris afin de limiter le réchauffement climatique. Risque qu’une entreprise soit tellement investie dans des opérations et actifs incompatibles que cela rend la transition nécessaire pour s’aligner sur les objectifs de l’Accord de Paris non rentable.

Risque physique

Risques physiques liés au changement climatique auxquels sont confrontées les entreprises, comme la montée du niveau de la mer, la pénurie d’eau ou l’évolution des conditions météorologiques.

S

Sélection selon des normes

Recherche de controverses éventuelles pouvant affecter les investissements en s’assurant qu’une entreprise respecte les critères internationaux reconnus. Nous prenons en considération des critères tels que les normes de l’Organisation internationale du travail, les Principes directeurs relatifs aux entreprises et aux droits de l’homme des Nations Unies et le Pacte mondial des Nations Unies. Les fonds d’investissement responsable (IR) peuvent exclure des entreprises qui ne répondent pas à ces critères.

SFDR (Règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers)

Ce règlement de l’Union européenne impose aux fonds de faire savoir comment ils intègrent le risque de durabilité et prennent en considération les impacts négatifs. Pour les fonds promouvant des caractéristiques environnementales ou sociales ou qui ciblent des objectifs de durabilité, des informations supplémentaires devront être communiquées.

Social

Le « S » d’ESG. Les investisseurs analysent les risques sociaux et la manière dont ils sont gérés. Ce critère concerne notamment la manière dont l’entreprise traite ses employés et son bilan sur le plan des droits humains concernant les personnes extérieures à l’entreprise (par exemple dans sa chaîne d’approvisionnement). L’aspect social se rapporte également aux opportunités commerciales d’une entreprise qui cherche à répondre à l’évolution des exigences des consommateurs, aux changements politiques ou à l’innovation technologique (par exemple dans les domaines du logement, de l’éducation ou de la santé).

Sustainability Accounting Standards Board

Organisation à but non lucratif définissant des normes pour les informations en matière de durabilité que les entreprises doivent communiquer à leurs investisseurs (forme abrégée : « SASB »). Le SASB a établi 77 critères sectoriels qui déterminent les considérations de durabilité importantes sur le plan financier pour chaque industrie.

T

Task Force on Climate-related Financial Disclosures (TCFD)

La Task Force on Climate-Related Financial Disclosures a été fondée par la Banque mondiale afin d’aider les entreprises à communiquer sur leurs opportunités et leurs risques climatiques et la manière dont elles les gèrent. La TFCD définit un cadre permettant de présenter comment la direction évalue les risques climatiques, sa stratégie de lutte contre le changement climatique, ses dispositifs de gestion des risques ainsi que les types de risques couverts. Elle préconise que les entreprises expliquent par exemple comment leurs stratégies commerciales vont gérer les différents scénarios de hausse des températures. A partir de 2022, les entreprises cotées sur le marché boursier britannique devront se conformer aux recommandations de la TCFD en matière d’information sur les risques climatiques.

Taxonomie européenne

Souvent appelée la « taxonomie verte », il s’agit du système européen permettant de déterminer si un investissement est durable ou non. Les investissements doivent contribuer à au moins un objectif environnemental et répondre aux critères détaillés requis pour chaque activité ou produit concerné. Les investissements ne doivent pas nuire de manière significative à la réalisation des objectifs et doivent répondre à des critères minimums en matière de pratiques commerciales, de normes de travail, de droits humains et de gouvernance.

V

Vote par procuration

Vote pour le compte de nos clients lors des assemblées générales des entreprises pour montrer notre soutien ou notre désaccord avec leurs pratiques et lignes de conduite. Nous publions le compte rendu de nos votes dans les sept jours qui suivent le vote.

INFORMATIONS IMPORTANTES :

© 2022 Columbia Threadneedle Investments

Réservé aux professionnels de l’investissement. Destiné à une utilisation marketing. Votre capital est exposé à des risques. Columbia Threadneedle Investments est le nom de marque international du groupe de sociétés Columbia et Threadneedle. Les services, produits et stratégies ne sont pas tous offerts par l’ensemble des entités du groupe. Les prix ou les notations peuvent ne pas s’appliquer à toutes les entités du groupe.

Le présent document ne doit pas être considéré comme une offre, une sollicitation, un conseil ou une recommandation d’investissement. Cette communication est valable à la date de publication et peut faire l’objet de modifications sans préavis. Les informations provenant de sources externes sont considérées comme fiables, mais aucune garantie n’est donnée quant à leur exactitude ou leur exhaustivité. Les termes officiels régissant l’investissement sont fixés et définis par le biais d’un prospectus ou d’un contrat de gestion d’investissement établi en bonne et due forme.

Au Royaume-Uni : Publié par Threadneedle Asset Management Limited, N° 573204, et/ou Columbia Threadneedle Management Limited, N° 517895, sociétés enregistrées en Angleterre et au Pays de Galles, agréées et réglementées au Royaume-Uni par la Financial Conduct Authority.

Dans l’EEE : Publié par Threadneedle Management Luxembourg S.A., immatriculée au Registre de Commerce et des Sociétés (Luxembourg) sous le numéro B 110242, et/ou Columbia Threadneedle Netherlands B.V., qui est réglementée par l’Autorité néerlandaise des marchés financiers (AFM) sous le numéro 08068841.

En Suisse : Publié par Threadneedle Portfolio Services AG, une société suisse non réglementée, ou par Columbia Threadneedle Management (Swiss) GmbH, agissant en qualité de bureau de représentation de Columbia Threadneedle Management Limited, une société agréée et réglementée par l’Autorité suisse de surveillance des marchés financiers (FINMA).

Au Moyen-Orient : Le présent document est distribué par Columbia Threadneedle Investments (ME) Limited, qui est réglementée par l’Autorité des services financiers de Dubaï (DFSA). Pour les distributeurs : Le présent document vise à fournir aux distributeurs des informations concernant les produits et services du Groupe et n’est pas destiné à être distribué. Pour les clients institutionnels : Les informations contenues dans le présent document ne constituent en aucun cas un conseil financier et ne s’adressent qu’aux personnes ayant des connaissances appropriées en matière d’investissement et satisfaisant aux critères réglementaires pour être qualifiées de Client professionnel ou de Contrepartie commerciale ; nulle autre personne n’est autorisée à prêter foi à ces informations.

En Australie : Threadneedle Investments Singapore (Pte.) Limited [« TIS »], ARBN 600 027 414 et/ou Columbia Threadneedle EM Investments Australia Limited [« CTEM »], ARBN 651 237 044. TIS et CTEM sont exemptées de l’obligation de détenir une licence de services financiers australienne en vertu de la Loi sur les sociétés et s’appuient sur les Class Orders 03/1102 et 03/1099, respectivement, relatifs à la commercialisation et à la fourniture de services financiers à des clients « wholesale » australiens, tels que définis à la section 761G de la Loi de 2001 sur les sociétés. TIS est réglementée à Singapour (numéro d’enregistrement : 201101559W) par la Monetary Authority of Singapore en vertu de la Securities and Futures Act (chapitre 289), qui diffère des lois australiennes. CTEM est agréée et réglementée par la FCA en vertu de la loi britannique, qui diffère de la loi australienne.

A Singapour : Threadneedle Investments Singapore (Pte.) Limited, 3 Killiney Road, #07-07, Winsland House 1, Singapour 239519, une société réglementée à Singapour par la Monetary Authority of Singapore en vertu de la Securities and Futures Act (Chapitre 289). Numéro d’enregistrement : 201101559W. Cette publicité n’a pas été soumise à l’examen de la Monetary Authority of Singapore.

Au Japon : Columbia Threadneedle Investments Japan Co., Ltd. Financial Instruments Business Operator, The Director-General of Kanto Local Finance Bureau (FIBO) No.3281, membre de la Japan Investment Advisers Association.

A Hong Kong : Threadneedle Portfolio Services Hong Kong Limited 天利投資管理香港有限公司, Unit 3004, Two Exchange Square, 8 Connaught Place, Hong Kong, titulaire d’une licence octroyée par la Securities and Futures Commission (« SFC ») l’habilitant à mener des activités réglementées de Type 1 (CE: AQA779), enregistrée à Hong Kong en vertu de la Companies Ordinance (chapitre 622) sous le n° 1173058, et/ou Columbia Threadneedle AM (Asia) Limited, Unit 3004 Two Exchange Square, 8 Connaught Place, Central, Hong Kong, titulaire d’une licence octroyée par la Securities and Futures Commission (« SFC ») l’habilitant à mener des activités réglementées de Type 4 et de Type 9 (CE: ABA410), Enregistrée à Hong Kong en vertu de la Companies Ordinance (chapitre 622) sous le n° 14954504.